Доходность до 28% годовых на опилках! Свежие облигации Сегежа 003Р-10R

Пока доходности на долговом рынке сдуваются, я продолжаю копаться в 💩, чтобы разыскивать и доставать оттуда 💎. Вот и новый выпуск от Сегежи — вроде и блестит, но как будто с явным коричневым оттенком.

🪓Моя любимая деревяха решила не останавливаться и штампует облигации одну за другой. Видимо, опилочники грамотно рассудили, что пока дают — надо хватать, причем по-максимуму и в разных валютах «на всякий пожарный». Разумеется, я не могу пройти мимо такого счастья и опять ПИЛЮ* свой авторский разбор.

*количество каламбуров на одну только вводную часть опять зашкалило, прошу прощения.

Чтобы не пропустить другие обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🌲Эмитент: ПАО «Сегежа Групп»

🪓Сегежа (Segezha Group) — крупный российский холдинг, объединяющий предприятия лесной, деревообрабатывающей и целлюлозно-бумажной промышленности.

🪵Сегежа сформировалась в 2014 г. на основе лесопромышленных активов АФК Система, которая является ключевым акционером Сегежи с долей более 60%. Конкурентное преимущество компании — вертикально интегрированная структура с полным циклом лесозаготовки и 100% переработкой древесины.

После февраля 2022 Сегеже сильно поплохело, когда основной для неё рынок ЕС оказался закрыт. Компания набрала огромную кучу долгов, а оплачивать их быстро стало нечем.

⚠️Чтобы избежать банкротства, Сегежа весной 2025 г. провела по закрытой подписке допэмиссию акций по цене 1,8 ₽ за бумагу и привлекла 113 млрд ₽. Около половины размещения выкупила сама АФК «Система», остальное — банки-кредиторы компании.

⭐Кредитный рейтинг: BB- «стабильный» от Эксперт РА (снижен в сентябре 2025). Рейтинг последовательно ухудшался с середины 2023 года, начиная с A+. Всё, Сегежа — это официально «мусорная» бумага😥

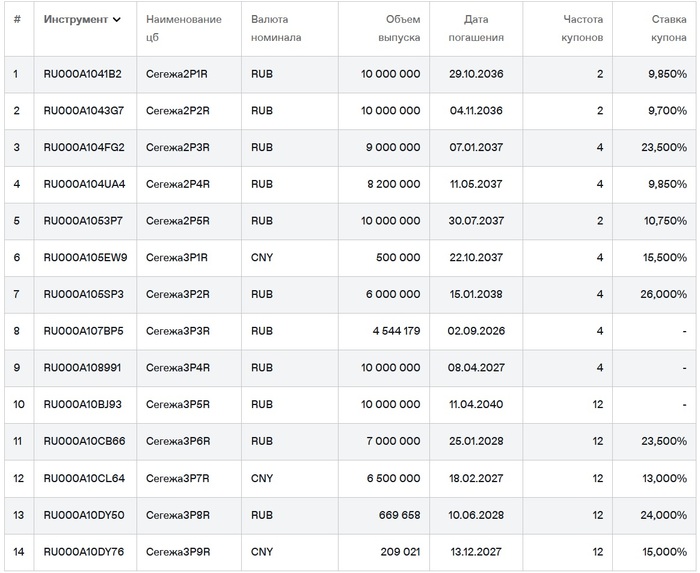

💼В обращении 11 рублёвых выпусков на ~31 млрд ₽ и 3 юаневых на 1,35 млрд юаней, первый из которых я держу с 2022 г. В сентябре 2025 был погашен выпуск 2Р6R на 5 млрд ₽, теперь ближайшее погашение — в сентябре 2026.

📊Финансовые результаты Сегежа

Смотрим цифры из консолидированного отчета по МСФО за 9 мес. 2025 г.:

🔻Выручка: 68,3 млрд ₽ (-10% г/г). Себестоимость осталась на том же уровне — 57,2 млрд ₽. За весь 2024 год компания получила 102 млрд ₽ выручки (+15% на фоне 2023).

🔻Скорр. OIBDA: 3,1 млрд ₽ (-63% г/г). Резко грохнулась операционная рентабельность. По итогам 2024 OIBDA составила 10 млрд ₽ (+8% г/г).

🔺Чистый убыток: 32,2 млрд ₽ (рост в 2,2 раза!). Одни процентные расходы достигли бешеных 20,5 млрд ₽ (+12% г/г).

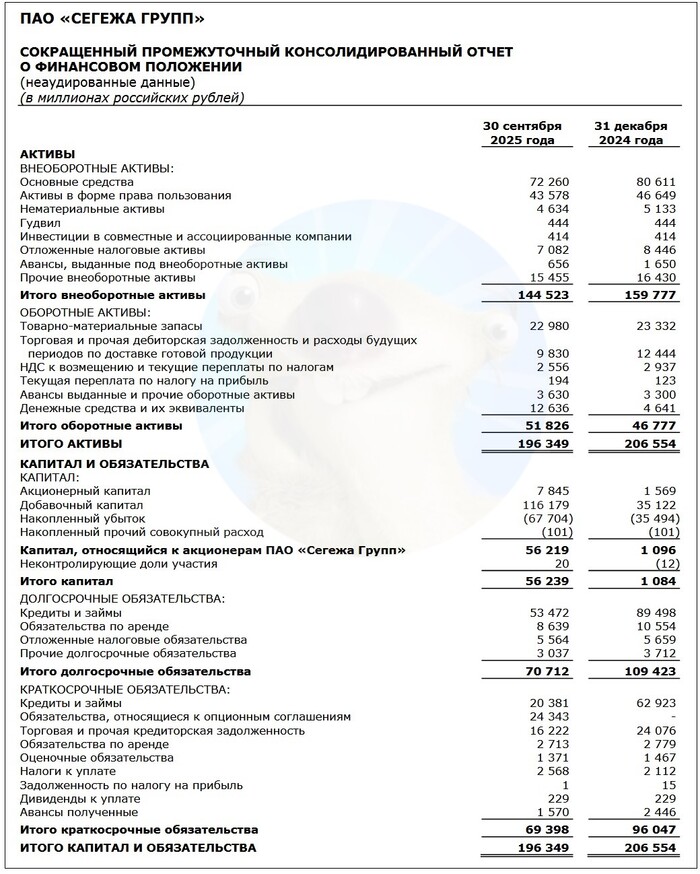

💰Собств. капитал: 56,2 млрд ₽. На 55 млрд больше, чем в начале года, благодаря допэмиссии. Но за 3-й квартал потеряно уже 10 млрд. На счетах 12,6 млрд ₽ кэша (в конце 2024 было 4,64 млрд).

🔺Кредиты и займы: 73,9 млрд ₽ (+19% за квартал!). Чистый долг вырос с 58 до 61,2 млрд ₽ (в начале года было 148 млрд). Долговая нагрузка по показателю ЧД/EBITDA LTM уменьшилась с 14,8х в начале года до ~11х на 30.09.2025. Но это всё равно ОЧЕНЬ много.

⚙️Параметры выпуска

● Название: Сегежа-003P-10R

● Номинал: 1000 ₽

● Объем: от 1 млрд ₽

● Купон: до 25% (YTM до 28,07%)

● Выплаты: 12 раз в год

● Срок: 3 года

● Оферта: нет

● Рейтинг: BB- от ЭкспертРА

● Выпуск для всех

❗Амортизация: по 25% от номинала в даты выплат 27, 30, 33, 36 купонов.

👉Организаторы: Альфа-Банк, Газпромбанк, МТС-Банк, Совкомбанк.

⏳Сбор заявок — 30 января, размещение — 4 февраля 2026.

🤔Резюме: во все тяжкие

🌲Итак, Сегежа размещает фикс на 3 года объемом от 1 млрд ₽ с ежемесячным купоном, без оферты и с амортизацией ближе к концу срока.

✅Эмитент крупный и известный. Правда, в последние годы — в основном своими долгами, проблемами и моими шутками про него.

✅Хорошие купоны. Ориентир купонной доходности 25% — по нынешним временам это довольно смело даже для махрового ВДО.

✅Успешная допэмиссия. Фанерщики смогли привлечь 113 млрд ₽ и сократить свой бешеный долг почти втрое. И тут же начали его восполнять!

⛔ДОЛГИ!!! Они все равно слишком большие, чтобы их можно было нормально обслуживать. 60 ярдов чистого долга, который нужно будет как-то гасить/рефинансировать в ближайшие годы. Текущий оценочный показатель ЧД/OIBDA — около 10-11х.

⛔Чистый убыток. Продолжает расти и уже в 1,5 раза обгоняет убыток 2024 года. Операционный денежный поток резко отрицательный. Экстренные меры улучшили ситуацию с долгом, но операционные проблемы не решены.

⛔Снижение рейтинга. ЭкспертРА снизил его ещё на 2 ступени из-за продолжающегося ухудшения долга и процентной нагрузки. При этом он до сих пор учитывает сильную поддержку от АФК! Собственный рейтинг был бы ещё хуже — уже преддефолтный.

💼Вывод: с одной стороны, у Сегежи опять ОЧЕНЬ привлекательная доходность. С другой — гигантские убытки, вечные проблемы с ликвидностью и долговая нагрузка 10х. Помочь может лишь дальнейшее снижение ставок и постепенное восстановление экспорта, на что я лично очень надеюсь.

⚠️Скажу честно — я бы снова влетел, но и так уже «под завязку» в Сегеже (есть акции, юаневый и рублевый выпуски). Однако я пристрастен — просто люблю Сегежу, а вы решайте своим умом! Пациент еле дышит, как бы не понадобилась новая допэмиссия.

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.